| |

МЕНЮ

- Главная

- Криминология

- Начертательная геометрия

- Страхование

- Аудит

- Военная кафедра

- Дистанционное образование

- Другое

- Микроэкономика

- Мировая экономика МЭО

- Русский язык культура речи

- РЦБ ценные бумаги

- Музыка

- Теория организации

- Финансы

- Логика

- Логистика

- Маркетинг

- Масс-медиа и реклама

- Математика

- Медицина

- Международное публичное право

- Международное частное право

- Международные отношения

- Менеджмент

- Этика

- Юриспруденция

- Языковедение

- Карта сайта

: Госбюджет, дефицит бюджета

коли сама держава може стати банкрутом через ряд обставин, зокрема через

перекручене уявлення про природу ДЦП, які є перш за все інструментом

оперативного реагування на дисбаланси надходжень і витрат держбюджету, що

виникають, і не можуть служити "паличкою-стукалочкою" для затуляння дірок у

бюджеті, котрі мають структурну природу, як у випадку з Україною та Росією.

У світі існує багато видів ДЦП. Однак, незважаючи на різноманітність назв,

вони мають практично однакову мету і умови випуску, при цьому основна

різниця між такими типами ДЦП — лише в термінах їх погашення.

Наприклад, деякі автори при перекладі найменувань ринкових цінних паперів,

що емітуються урядом США, ототожнюють короткострокові облігації з

казначейськими векселями.

Таке змішування понять різних типів ДЦП з юридичної точки зору може бути

обумовлене їх практично повною еквівалентністю в економічному значенні:

немає різниці, як назвати ДЦП, якщо вони реально є фінансовими інструментами

з фактично ідентичними властивостями до ринкового обігу та інвестування, а

також мають єдину мету емісії — фінансування держбюджету. Абсолютна

надійність зобов'язань держави в розвинутих країнах робить несуттєвою

різницю в наданих юридичних правах і гарантіях для інвесторів. У цілому, як

здається, тенденція до взаємозамінності, зближення, універсалізації

характеристик інструментів, які ще не так давно досить сильно відрізнялися,

— характерна риса сучасного фінансового (в тому числі фондового) ринку.

Необхідно, як уявляється, враховувати і особливості перекладу, а також

міждержавну різницю в термінології, що іноді не робиться, в результаті чого і

виникають труднощі. У цілому характерними рисами всіх ДЦП є:

— максимально можлива (юридичне і практично) гарантія інвестицій; — практично

абсолютна ліквідність;

— конкурентоздатна прибутковість з урахуванням мінімального порівняно з

іншими фінансовими інструментами ризику.

Вперше фінансування дефіциту держбюджету шляхом державної позики було

здійснено урядом України у 1995 р. (постанови Кабінету Міністрів № 586 від

23.08.94 р. та № 994 від 11.12.94 р.). До цього часу ринок аналогічних ДЦП

Росії — ДКО — існував і розвивався величезними темпами вже майже 2 роки.

У відповідності з цими постановами строки обігу облігацій внутрішньої

державної позики (ОВДП) були визначені в 91, 182, 273 і 364 дні. Облігації —

купонні, на пред'явника, номіналом 100 млн. крб. Прибутковість — 140% річних.

Ці постанови визначили ряд параметрів емісії ОВДП, які використовувались і в

подальшому: вони емітуються у вигляді електронних записів на рахунках системи

електронного обліку обігу ДЦП. Система оформлення та розміщення випуску в

цілому залишається аналогічною тій, яка вже використовується в Росії. Емітує

ОВДП Мінфін України (МФ), він же виступає від імені Кабміну України гарантом

своєчасності погашення ОВДП. Генеральним агентом по розміщенню та обліку

прав власності на ОВДП є НБУ. В ньому зберігається глобальний сертифікат на

весь випуск, ним же (через комерційні банки) здійснюється обслуговування

випуску. Емісія визнавалася здійсненою вже при 20% розміщення. Причому НБУ

міг, за спеціальною домовленістю з Мінфіном, скупити ту частину випуску, яка

залишилася, для подальшого перепродажу.

З урахуванням конкретної кон'юнктури ринку міжбанківських кредитів,

депозитних ставок, облікової ставки НБУ та щомісячних темпів інфляції була

очевидною непривабливість низького рівня прибутковості ОВДП, через що реальне

розміщення ОВДП(95) почалося лише у березні 1995 р., коли відповідні ставки

значно впали, а головне — в цілому намітилася загальна тенденція до їх

подальшого зниження.

Крім того, усвідомлення невтішної перспективи змусило НБУ ще до моменту

здійснення емісії задуматися над диверсифікацією випуску за термінами

(постанова Кабміну № 994) і за суб'єктами (передбачалась реалізація

облігацій фізичним особам і нерезидентам). Однак, як відомо, ці наміри

повністю не реалізовані й досі.

Загалом обсяг розміщення ОВДП(95) (за середньозваженою ціною аукціонів)

становив майже 34 трлн. крб., причому на 91-денні випуски припадало понад 26

трлн. крб. (78%). Але не це головне. Головне полягає в тому, що всі суб'єкти

ринку нормативне і практично "опрацювали" досить чіткий механізм ринку

(раніше відомий лише теоретично та практично щодо російських ДКО) як у

частині здійснення емісії, так і в частині управління своїми портфелями ОВДП

залежно від кон'юнктури цього і всіх інших сегментів фінансового ринку

України.

Успішна робота з ОВДП(95) дала змогу МФ і НБУ, а також іншим учасникам ринку

(комерційним банкам та іншим господарюючим суб'єктам) накопичити достатній

досвід роботи на ньому, що й спричинилося у 1996 р. до розгортання

захоплюючих сюжетів боротьби за "золотого тільця" між емітентом і

операторами ринку. Спробуємо проаналізувати ці події.

Основними ціноутворюючими факторами на ринку ОВДП є: — динаміка поточних

виплат за ОВДП із боку МФ; — ставка рефінансування НБУ;

— поточна ситуація на валютному та грошово-кредитному ринках, а також

тенденції на них;

— раціональні очікування господарюючих суб'єктів щодо темпів інфляції і

динаміки процентної ставки на міжбанківському кредитному ринку, а також

депозитних ставок;

— кредитно-грошова політика держави (обсяги грошової емісії). Крім цих

основних, в окремі періоди функціонування ринку значний вплив на нього мали й

інші фактори, зокрема: — одержання (або неодержання) чергових кредитів від

МВФ, а також

кредитів і фінансової допомоги від інших міжнародних організацій та

іноземних держав;

— необхідність для уряду дотримуватися вимог організацій-кредиторів відносно

макроекономічних та інших показників стану економіки країни;

— всі фактори (макроекономічні та соціально-політичні), які впливають на

очікування рівнів майбутньої інфляції і валютного курсу, в тому числі

офіційні і неофіційні заяви посадових осіб НБУ та уряду відносно їх бачення

макроекономічної ситуації в країні і способів вирішення існуючих проблем; —

грошова реформа;

— політика МФ щодо строків рефінансування і ставок обслуговування держборгу.

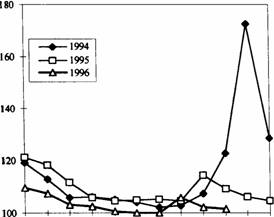

Наведений нижче графік 1 демонструє динаміку рівня інфляції у 1994— 1996

рр. (офіційні дані, у % до попереднього місяця).

Графік 1.

1 2 3 4 5 6 7 8 9 10 11 12

Враховуючи продемонстровану декілька разів за друге півріччя 1996 р.

практичну можливість уряду і НБУ значною мірою керувати інфляцією і валютним

курсом (ми не говоримо тут про їх методи і ціну такого керування), можна

припустити, що динаміка інфляції до літа 1997 р. в основному відповідатиме

очевидній (з графіка) тенденції — зниженню до 1—3% напередодні зими,

наступному підвищенню в січні—березні у середньому до 2—5% з поступовим

спадом до 1% навесні та нижчим рівнем (до 0%) — влітку. (Ці припущення,

безумовно, надзвичайно гіпотетичні: що буде, коли уряд вирішить, наприклад,

виплатити заборгованість по зарплаті за допомогою грошової емісії?)

Разом із тим, оскільки основними операторами ринку до цього часу є комерційні

банки і нерезиденти, вирішальне значення для ринку ОВДП має не інфляція як

така, а переважно коливання курсу ЦАН, так би мовити, "інфляція цан по

и5В''. Як можна бачити, темпи інфляції і темпи девальвації UAK (UAH) вельми

відрізняються: спад офіційного курсу ПАК (ПАН) щодо и80, наприклад, за період

із 30.08.95 р. до 28.08.96 р. становив 8,04%, а за період з 01.12.95 р. до

22.11.96 р. — 4,7%; у той же час ці цифри відповідають індексам інфляції в

окремі місяці всередині цих періодів, інфляція за 10 місяців становила

36,8%', річний індекс намічається в межах 48%. Таким чином, можна сказати,

що курсоутворення в Україні часто не залежить від реального стану справ в

економіці, а коливання курсу UAH носять чітко виражений кон'юнктурно-

політичний та/ або сезонний характер. Ця обставина, на нашу думку, повинна

значною мірою вплинути на мотивацію до інвестування в ОВДП для різних

категорій інвесторів: банки і нерезиденти орієнтуються переважно на валютну

дохідність до погашення (для нерезидентів, крім того, зважену за ризиком

непогашення і зіставлену із прибутковістю за альтернативними фінансовими

інструментами-аналогами, наприклад, російськими ДКО і ОФП), крім того, на

ставки міжбанку і кредитів на прямого позичальника, а інші категорії

інвесторів — в основному на внутрішню купівельну спроможність UAH у

зіставленні з прибутковістю власних альтернативних напрямків інвестування

перш за все їх бізнесу.

У зв'язку з тим, що економіка України з плином часу все ж набуває

відкритішого характеру, посилення інфляції безпосередньо

супроводжуватиметься зниженням як реальної, так і валютної дохідності ОВДП,

погашених у конкретні періоди. Однак водночас це означає необхідність і

можливість для емітента (МФ) збільшити номінальну аукціонну прибутковість

розміщених ОВДП. Ця обставина (у разі реінвестування одержаних за погашеними

ОВДП сум) здатна певною мірою нівелювати інфляційні втрати та, крім того,

створює благодатну ситуацію для покупців "коротких" (зі строками погашення

через 45 днів і менше) і "надкоротких" (до 20 днів) ОВДП на вторинному

ринку. Узгоджуючи терміни погашення ОВДП у своєму портфелі з необхідністю

вивільнення коштів з ринку для конвертації, можна не тільки практично

нівелювати валютний ризик, а й у певний момент одержати курсовий прибуток.

Обсяг ринку ОВДП як у 1995, так і в 1996 рр. визначався нормативне,

Постановою Кабінету Міністрів № 78 від 16.01.96 р. була затверджена емісія

купонних ОВДП(96) номіналом 100 млн. крб. у розмірі 60 трлн. крб., потім

збільшена до 70 трлн. згідно з постановою № 457 від 25.04.96 р.; постановою

Кабінету Міністрів № 434 від 18.04.96 р. передбачалось емітувати ОВДП(96) із

додатковими термінами 28 і 63 дні номіналами 10 та 100 млн. крб; постановою

Кабміну № 469 від 29.04.96 р. передбачалося в 1996 р. емітувати дисконтні

ОВДП(96) у загальному обсязі 262,9 трлн. крб.

Обсяг розміщення ОВДП(96) становив на 29.10.96 р. (213-й аукціон) понад

2,332 млрд. грн., станом на 28.11.96 р. (255-й аукціон) — понад 2,677 млрд.

грн. Таким чином, за місяць МФ було розміщено ОВДП на суму майже 345 млн.

грн.

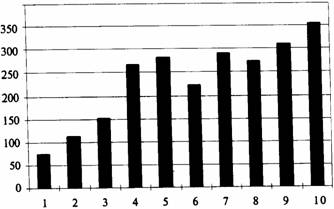

Наступна гістограма 1 показує обсяг емісії всіх ОВДП (96) за місяцями в

млн. Грн.

Гістограма 1.

400

Як бачимо, МФ не вдалося додержати доцільної, на нашу думку, політики

постійного та повільного розширення ринку як за загальними обсягами, так і за

обсягами ОВДП з різними термінами обігу. Більш детально ми на цьому

зупинимося далі.

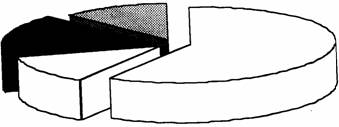

Діаграма 1 демонструє співвідношення обсягів ОВДП різних термінів у

загальному обсязі емісії.

364 дн.

273 дн.16% 12% 91ДН. 59%

182 дн. 13%

Так, переважна більшість ОВДП(96) емітувалась із терміном погашення 91 день,

що в цілому (з коригуванням на рівень запропонованої прибутковості)

відображає настрої інституційних інвесторів і ступінь їх довіри до держави

та її здатність керувати економічними процесами в країні.

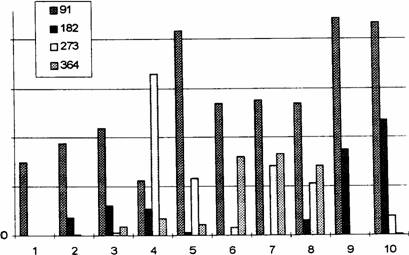

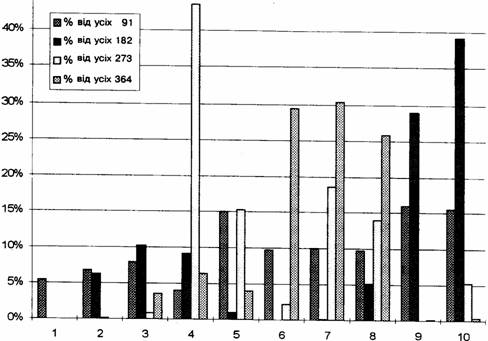

За місяцями 1996 р. обсяги емісій ОВДП різних термінів обігу розподілилися так,

як це показано на гістограмі 2. Як бачимо, все ті ж 91-денні ОВДП були

найстабільнішим за обсягом фінансовим інструментом, за винятком різкого

перепаду квітня—травня. Цей перепад, до речі, досить-таки примітний: на

квітень випало погашення 91-денних ОВДП із найвищими ставками прибутку, їх

погашення було проведено за рахунок величезного, суперечливого щодо

кон'юнктури зростання обсягів розміщення 273-денних ОВДП, яке супроводжувалося

різким (на 50%) падінням обсягів розміщення 91-денних. На цей же період, як

видно з наведених нижче графіків, припадають різке зменшення прибутковості при

первинному розміщенні 91-денних ОВДП та бурхливі події на валютному ринку, які

супроводжувалися падінням курсу НАК на 1,6% за перші 10 днів квітня з наступним

зміцненням на 3,1% до кінця травня. Ці ж 273-денні ОВДП є основною складовою

піку погашення від 16.01.97 р. (понад 154 млн. грн. за середньозваженою ціною

аукціону). Все це дає змогу вважати, що біля джерел подій перебувала прихована

емісія, яка здійснювалася НБУ шляхом придбання ОВДП у МФ. Якщо це насправді

так, то слід віддати належне МФ і НБУ, які вдало "зрізали" дуже швидко

зростаючу основу піраміди.

Гістограма 2.

|

200 000 000

150 000 000

100 000 000

50 000 000

Літо 1996 р. характеризується зростанням обсягів ринку з одночасним зниженням

ставок первинного розміщення і подовженням терміну рефінансування держборгу

за рахунок 364- і 273-ден. ОВДП. Як уявляється, політика НБУ і МФ на ринку в

цей період може бути оцінена як досить продумана, із тим застереженням, що

про конкретні дії НБУ на ринку в цей період можна лише здогадуватись: чи не

було це поліпшення показників штучним напередодні деномінації національної

валюти?

Із гістограми 3 видно, як розподілився за місяцями обсяг емісії ОВДП

(96) усередині термінів.

Звертає на себе увагу різке зростання обсягів розміщення 364- та 273-денних

ОВДП влітку, а потім таке ж різке їх зменшення до 0. Такий розподіл обсягів

емісії всередині термінів міг бути викликаний як інтервенціями НБУ, так і

деякими побоюваннями банків у зв'язку із порядком і наслідками введення в

обіг цан. зростання обсягів 182-денних у вересні— жовтні 1996 р. — результат

різкого спаду ставки прибутковості за 91-денними ОВДП.

Спроба встановити залежність між щомісячними обсягами розміщення ОВДП різних

термінів і динамікою зміни середнього офіційного курсу UAK/UAH (див. табл.

11), а також офіційними індексами інфляції (за 10 міс. 1996 р.) у процентах

до попереднього місяця дала такі результати (див. табл. 12)'.

Таблиця 11.

| Термін обігу ОВДП, дн. 191 | 182 | 273 | 364 | |

| Коефіцієнт кореляції | -0,642 | -0,414 | 0,045 | -0,277 |

Таблиця 12.

| Термін обігу ОВДП, дн. | 91 | 182 | 273 | 364 |

| Коефіцієнт кореляції | -0,510 | 0,009 | -0,235 | -0,105 |

Як бачимо, 91-денні та 182-денні випуски навіть у жорстких умовах

відсутності у ОВДП альтернативи є найбільш "ринковий". В цілому ж можна

говорити про відсутність залежності між указаними параметрами, що видно

навіть з графіків, які демонструють одночасно обсяги і прибутковість

відповідних груп аукціонів.

Окремо слід зупинитися на участі на ринку нерезидентів. Хоч із моменту

створення ринку прямої заборони на їх участь не було, практичний механізм

роботи нерезидентів із ОВДП був освячений лише постановою Кабміну № 1022 від

31.08.96 р. При цьому слід зазначити: мова (фактично) йшла лише про банки-

нерезиденти, які в такому дозволі зверху не дуже й мали потребу, бо давно

реально купували ОВДП із допомогою своїх українських партнерів. Думка про

залучення нерезидентів на ринок стала актуальною, мабуть, лише після того, як

виявилося, що ресурсів власної банківської системи недостатньо для

запланованого брутто-розміщення, і залучення додаткових коштів можливе лише

при вищих ставках, які тільки-но вдалося зменшити.

Поява великих іноземних інвесторів, санкціонована вказаною постановою

Кабміну, здатна підтримати обсяги при відносно невисоких для МФ (у порівнянні

з весняним періодом) ставках обслуговування держборгу.

В результаті, як видно з публікацій у пресі, МФ і НБУ з липня 1996 р.

продавали нерезидентам ОВДП на загальну суму близько 120 млн. грн. на місяць.

Усього НБУ продав інвестиційним компаніям індустріальне розвинутих країн

облігацій на загальну суму майже 400 млн. грн., на кінець листопада

нерезидентам належить ОВДП на 110 млн. грн. .

Таким чином, МФ і НБУ достроково розв'язали поставлене перед ними завдання по

брутто-розміщенню ОВДП у 1996 р. Однак у цього тріумфу є, здається, і свої

мінуси:

1. "Ефект витіснення", коли величезні кошти спрямовуються не на інвестиції у

розвиток виробництва, а використовуються для латання дірок у бюджеті.

2. Короткостроковість облігацій та їх досить висока прибутковість при

вузькому колі крупних операторів (декілька десятків) роблять ринок ОВДП одним

із лідерів за спекулятивністю, що частково перешкоджає досягненню вказаних

вище цілей створення самого ринку ДЦП.

3. Безперервне розширення ринку (хоча у нього потенційно досить значні

резерви) і збільшення рівня прибутковості з метою ослаблення тиску на інші

сегменти фінансового ринку (грошовий та валютний) можуть втягнути уряд до

будівництва "піраміди ОВДП", що є небезпечним, оскільки може підірвати

довіру інвесторів.

4. 4. Активне залучення до ринку ОВДП нерезидентів шляхом створення для

них надзвичайно сприятливих умов загрожує тим, що невдовзі (менш як через рік

при нинішніх ставках розміщення 91-денних ОВДП) чистий приплив коштів

нерезидентів зміниться чистим відтоком процентних платежів за кордон (у тому

числі при повній репатріації раніше інвестованих сум). ким чином, МФ і НБУ

могли б задуматися над тим фактом, що залучити додаткові кошти на ринок ОВДП

можна було б, наприклад, шляхом надання можливостей вийти на ринок усім

нерезидентам, а не лише великим західним інституційним інвесторам і банкам-

нерезидентам. Причому умови і можливості повинні бути для всіх однаковими,

без хеджирування валютного ризику, спеціальних аукціонів та ставок, гарантій,

угод "репо" і т.п. преференцій. Це: 1) створило б атмосферу здорової

конкуренції на ринку; 2) дало можливість легальної і зручної репатріації (хай

навіть і тимчасової) закордонних капіталів українського походження та 3)

дало б змогу залишити частину прибутку за ОВДП в Україні (цим держава може

хоча б частково повернути банкам та іншим господарюючим суб'єктам

експропрійовані у них у формі стягнення непомірних податків обігові кошти).

Насправді уряд намагається не дозволити репатріювати незаконно придбані

вітчизняні капітали без використання Карного кодексу, в той же час посилено

підгодовуючи і без того жирних "котів" із Заходу. В таких умовах навіть

розширення масштабів ринку за рахунок підвищення ставки не таке вже страшне.

Крім цього, розширення "внутрішньої" складової ринку ОВДП, здається, дало б

змогу державі раціональніше розпорядитися коштами кредитів МВФ, МБРР, урядів

іноземних держав тощо, тобто спрямувати їх на структурну реформу

пріоритетних (перш за все експортоорієнтованих і наукомістких) галузей

економіки країни.

У цілому в 1996 р. МФ і НБУ вдалося накопичити значний досвід роботи на

ринку ОВДП, хоча їх дії іноді були і дуже невдалими.

Розгляд динаміки прибутку в цій статті відбувається абстраговано на підставі

чуток і дискусій між різними зацікавленими відомствами (МФ, ДПАУ, НБУ)

відносно бази і ставки оподаткування операцій ОВДП для фізичних та юридичних

осіб на первинному і вторинному ринках і реалій такого оподаткування на тій

підставі, що всі оператори ринку перебували в однаковій ситуації. Внаслідок

цього таке припущення не повинно значно викривити загальну картину пануючих

на ринку тенденцій.

Не визначено також різниці між прибутковістю дисконтних і купонних ОВДП,

зумовленої різною кількістю виплат прибутку за ними. В умовах коротких

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16

ИНТЕРЕСНОЕ

© 2009 Все права защищены. |